Nyt on kulunut 10 vuotta finanssikriisistä. Aikoinaan ihmeteltiin, miksi se pääsi yllättämään niin, etteivät edes taloustieteilijät osanneet sitä ennakoida. Kun suomalaiselta taloustieteilijältä Vesa Kanniaiselta kysyttiin jälkeenpäin mikseivät he osanneet varoittaa finanssikriisistä etukäteen, hän totesi ammattimiehen varmuudella: kun amerikkalaisetkaan taloustieteilijät eivät siitä osanneet – ikään kuin suomalaiset talousprofessorit eivät voisi omaehtoisesti tehdä itsenäisiä johtopäätöksiä.

Sama osaamattomuus vaivasi myös pankkimiehiä. Björn Wahlroos totesi vielä talvella 2009, että kesän jälkeen talous palaa entiselle nousu-uralleen. Aivan yhtä optimistinen ei sentään ollut silloinen pääministeri Jyrki Katainen. Hän löi kahvikupillisesta vetoa, että kahden kolmen vuoden jälkeen talous on taas entisellä nousu-urallaan.

Kansan Uutiset haastatteli tuolloin myös minua ja lisäksi EK:n ekonomisti Penna Urrilaa sekä Palkansaajan tutkimuslaitoksen tutkijaa Pekka Sauramoa. Hekin povasivat lyhyttä vuoden kaksi kestävää taantumaa ja minä olin ainoa skeptikko. Arvelin laman kestävän ainakin kymmenkunta vuotta. Perustelin niin pitkää lamaa siksi, että milloinkaan aikaisemmin maailma ei ole ollut niin suurissa veloissa, joten kysyntä tulee piiputtamaan pitkään.

Miksi asiantuntijat ovat niin pihalla pankkijärjestelmän toiminnasta, että kriisit pääsevät aina yllättämään. Siksi, että poliitikot ja taloustieteilijät eivät edes ymmärrä kuinka rahaa luodaan pankkijärjestelmään.

Suomen Pankissa järjestettiin hiljattain seminaari, jossa esitelmöi Englannin keskuspankin taloustieteilijä Michael Kumhof. Koska liian harva ymmärtää pankkien toimintaa, emme ole riittävän varautuneita riskeihin, joita ne voivat aiheuttaa, Kumhof totesi, odottamattomiin riskeihin, kuten vuoden 2008 finanssikriisi, joka ajoi maailmantalouden syvään lamaan.

Jos avaa taloustieteen oppikirjan, törmää todennäköisesti kuvaukseen pankeista laitoksina, jotka ottavat talletuksia vastaan ja välittävät niitä eteenpäin lainoina. Toisen version mukaan keskuspankki luo talouteen tietyn määrän siemenrahaa, jota pankit lainaavat eteenpäin ja ottavat vastaan talletuksina yhä uudelleen.

”Molemmat näkemykset ovat perustavanlaatuisen vääriä. Kun pankki myöntää uuden lainan, se luo samalla uutta rahaa talouteen”, Kumhof sanoo. ”Pankit eivät välitä talletuksia säästäjiltä lainaajille, ne luovat rahaa tyhjästä. Työskentelin itse Barclays-pankissa, olen luonut niitä talletuksia.”

Pankkien toiminta perustuu korkeaan velkavipuun, jonka rahanluonti mahdollistaa. Kyse on bisneksestä, Kumhof sanoi: Jos lainaa myöntää liikaa huonoille velallisille, riskinä on konkurssi.

Lainoitusta rajoittavat lähinnä tuotto-odotukset, pääomavaatimukset, riittävät vakuudet ja halukkaiden velallisten määrä. Ei se, onko pankilla ”riittävästi rahaa” lainan myöntämiseen.

Pankkien taseissa olevat arvottomat johdannaispaperit horjuttavat pankkien uskottavuutta

Yksi ehdotus, jota Kumhof selvittää, on ns. Chicagon-malli, joka poistaisi pankeilta rahanluontioikeuden. Malli on saanut viime vuosina huomiota. Sveitsi järjestää siitä kansanäänestyksen ja Islannin pääministeri tilasi raportin siitä, mitä malliin siirtyminen tarkoittaisi maalle. Pankkipiireissä malli ei luonnollisesti ole saanut kannatusta.

Suomessa pankkitoiminnasta ovat varoitelleet ainoastaan Talousdemokratia-järjestö ja senkin toiminnasta valtamediat ovat olleet hiirenhiljaa. Järjestö kutsui minut vuoden 2012 alussa pitämään pankkitoiminnasta esitelmän, jossa varoittelin jo seuraavasta pankkikriisistä.

Pankin toiminnasta ei ymmärrä edes talousnobelisti Paul Krugman. Hän kävi pitkän debatin toisen valtavirtataloustieteen kriitikon, taloustieteilijä Steve Keen kanssa – ja paljasti, että ei edes talousnobelisti ymmärrä rahanluontia.

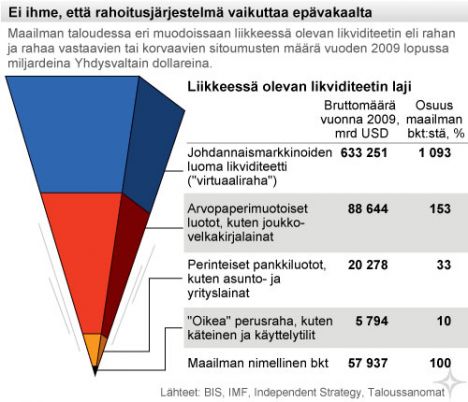

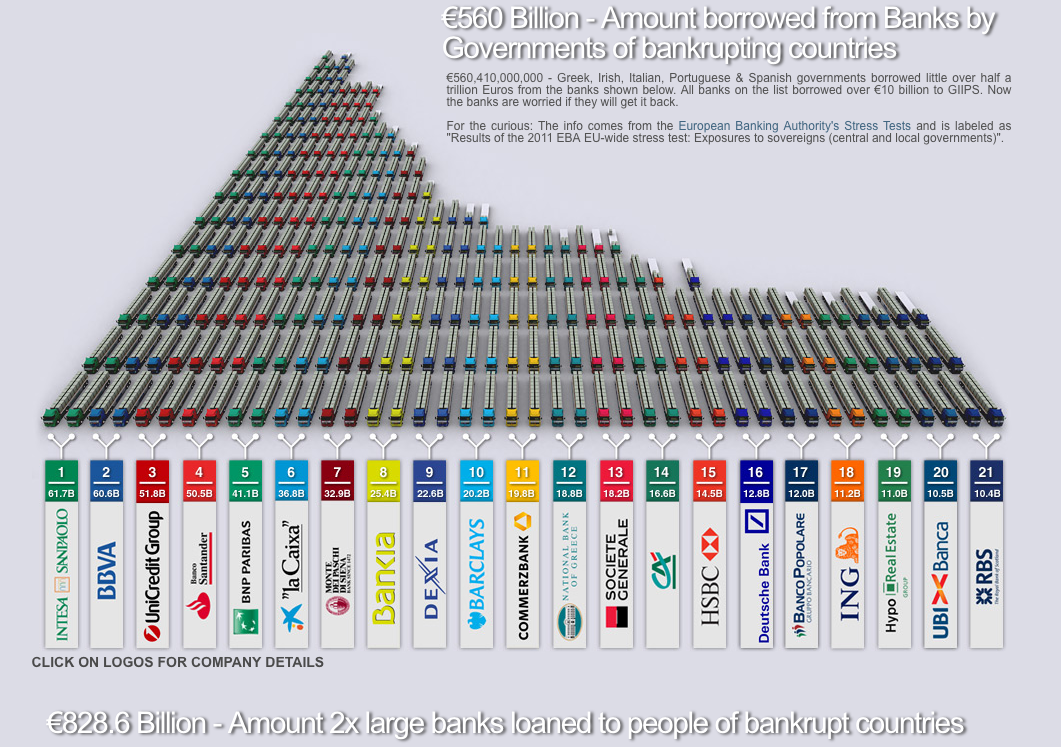

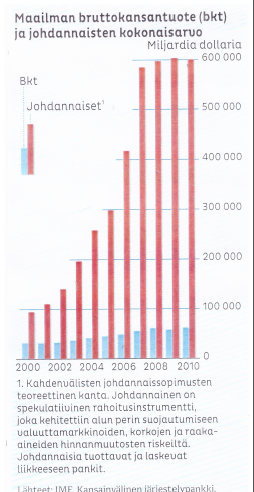

Sen seurauksena pankkien taseet ovat paisuneet järjettömän suuriksi. Varsinkin pankkikuplaa ovat kasvattaneet investointipankkiirien ”innovoimat” johdannaismarkkinat, jotka aiheuttivat vuoden 2008 finanssikriisin:

Graafin sininen ja punainen osa kertoo velkapapereiden ja johdannaispapereiden käsittämättömän määrän.

Kun pankkien taseissa olevien johdannaispapereiden kirjanpitoarvo on 10 kertaa suurempi kuin koko maailman BKT (katso setelimäärä täältä), jo vähän ”hitaampikin” kansalainen ymmärtää, millaisen ruutitynnyrin päällä pankkijärjestelmä toimii. Meillä on jo kokemusta Islannin pankkikriisistä, kun johdannaispaperit realisoitiin, niiden arvosta hävisi 94 prosenttia taivaan tuuliin.

Talletussuojaan ja tulevaan kriisirahastoon kerätään pankeilta vuosien kuluessa kaikkiaan 55 miljardia euroa vakuutustyyppisinä maksuina sen lisäksi, että niiltä on vaadittu selvästi aikaisempaa korkeampaa omaa pääomaa velkojen (tai sijoitusten) takaukseksi.

Euroopan pysyvä kriisirahasto EVM voi suoraan tukea ongelmissa olevia pankkeja. Ministereiden hyväksymien sääntöjen mukaan Euroopan hätäkassan 500 miljardin euron lainoituskapasiteetista voidaan lohkaista suoriin pankkitukiin korkeintaan 60 miljardia euroa.

Se on aivan naurettavan pieni summa jos sitä verrataan vaikkapa keskikokoisen Nordean taseeseen joka on lähes 582 miljardia euroa (lähes kolme kertaa suurempi kun Suomen BKT) sen pääkonttorin siirtyessä Suomeen. Se tarkoittaisi Suomen pankkisektorin koon noin nelinkertaistumista nykyisestä.

Pari miljardia euroa (tai Amerikan biljoonaa dollaria) mahtuu hädin tuskin 100 dollarin seteleinä rekka-autoon.

Suhteutettuna kansantalouden kokoon Suomen pankkisektori olisi muuton jälkeen yksi Euroopan suurimmista. Suurimmat eurooppalaiset pankit ovat taseeltaan yli 2 000 miljardin euron arvoisia, siis noin 40 kertaa Suomen valtion budjetin kokoisia instituutioita.

Suomen viranomaiset eli Finanssivalvonta, Rahoitusvakausvirasto ja Suomen Pankki arvioivat optimistisesti viime vuonna, että Nordean riskit ovat hallittavissa, koska pankin valvonta ja kriisinratkaisu ovat EU:n pankkiunionin vastuulla.

Euroalueella mahdollisen pankkikriisin ratkaisusta kantaa vastuun yhteinen kriisinratkaisumekanismi. Siihen kuuluu myös pankkien kustantama kriisinratkaisurahasto, jonka kerääminen on tosin vielä kesken. Siksi Suomen Pankki haikailee yhteistä talletussuojaa Eurooppaan.

Pankkiiri Björn Wahlroosin masinoima pääkonttorin siirto Suomeen on toki ymmärrettävä, koska Ruotsi alkaa olla kohta kriisimaa, sillä hiusmartoaan myöten veloissa olevat ruotsalaiset eivät enää lyhennä velkojaan vaan maksavat vain pelkät korot (jotka ovat nyt keinotekoisen alhaiset). On turvallisempaa laittaa eurooppalaiset veronmaksajat pankin riskien takuumiehiksi kun valmiiksi asuntokuplassa oleva Ruotsin pankkien oma järjestelmä vaatimattomine kriisirahastoineen.

Koko pankkijärjestelmä alkaa olla (ilman keinotteluakin) vaikeuksissa, koska kaikki pankin asiakkaat ovat korviaan myöten veloissa ja velat pitäisi jossain vaiheessa myös maksaa.

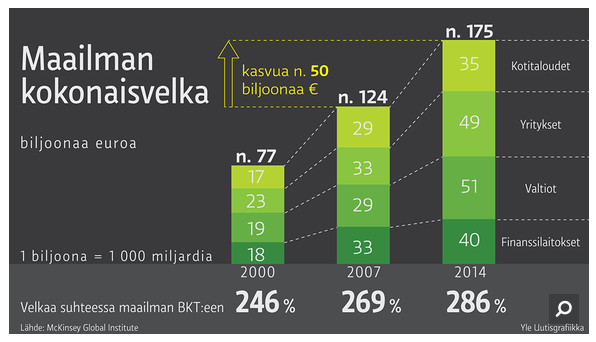

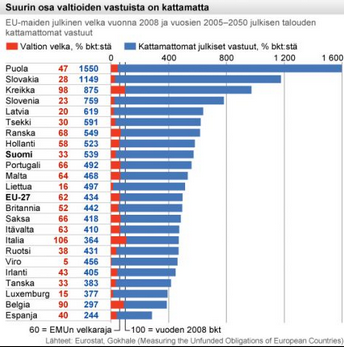

Maailman kokonaisvelat eivät ole pysähtyneet saati kääntyneet laskuun. Velat ovat pahemmpia kuin ennen vuoden 2008 finanssikriisiä.

EU-maiden kokonaisvelat (valtion velat, yritysten velat ja yksityiset velat) ovat jo 4,7 kertaa suuremmat kuin EU-maiden keskimääräinen BKT. Enää ei tahdo löytyä lisävelkaan kykeneviä kansalaisia ja valtioita eli pankit ovat likviditeettiloukussa.

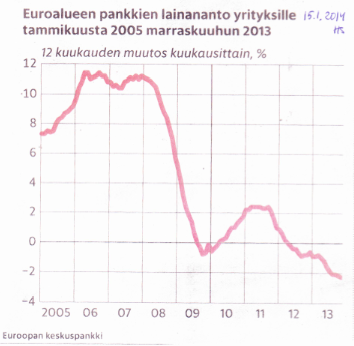

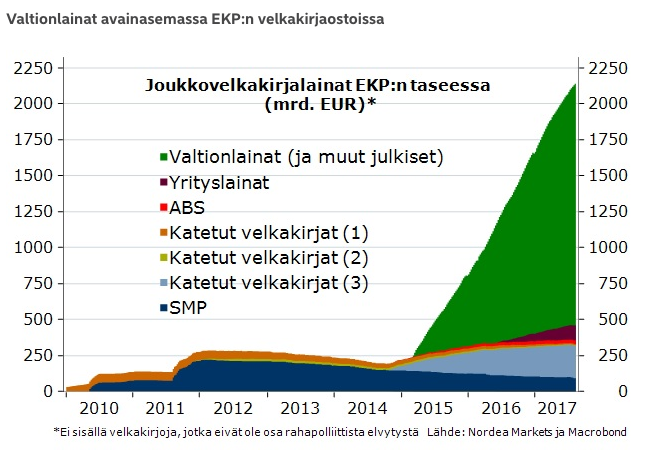

Euroopan Keskuspankki (EKP) on finanssikriisin jälkeen yrittänyt elvyttää Euroopan taloutta kasvuun massiivisilla velkakirjaostoilla pankeilta.

Vastuuttoman rahanluomisen seurauksena velkaa on tuputettu kaikille. Nyt suuri osa velkapapereista on menettänyt arvoaan ja ne seisovat jymähtäneinä pankin taseissa. Aikaisemmin pankit kävivät niillä spekulatiivista kauppaa toistensa kanssa tietäen, että jossain vaiheessa jollekin jää mustapekka käteen.

Nyt EKP on ostanut niitä veronmaksajien riskille jo 2 200 miljardin euron edestä toiveenaan, että ne lainaisivat saamansa rahan yrityksille investointeihin.

EKP:n valtavat velkakirjaostot pankeilta eivät ole ohjautuneet lainanantoon yrityksille investointeihin kuten tarkoitus oli.

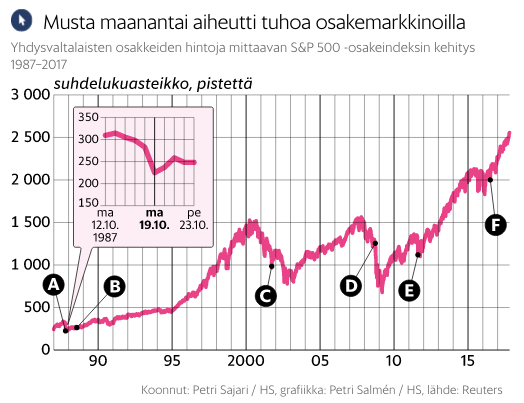

Mitään vaatimuksia tai velvoitteita investointeihin EKP ei ole pankeilta vaatinut, joten rahat eivät menneet investointeihin vaan pelkkään pörssikeinotteluun nostattamaan seuraavaa pörssikuplaa.

Keskuspankit ovat laittaneet jo koron nollaan eikä silläkään ole ollut investointeihin mitään vaikutusta koska markkinoilta puuttuu ostovoima. Keskuspankki ei voi pakottaa pankkeja lisäämään lainanantoaan.

Nyt on pankkialalle syntynyt aivan uusi kummajainen: negatiivinen korko. Pankit ovat alkaneet maksaa siitä, että lainaa otetaan. Kuukauden eurobor korko on painunut ensimmäistä kertaa historiansa aikana miinukselle. Kuukauden euroborille noteerattiin (19.1. 2015 ) miinusta 0,002 prosenttia.

Eurobor on keskiarvo niistä koroista, joilla pankit arvioivat hyväkuntoisten pankkien olevan valmiita lainaamaan toisilleen euroja ilman vakuuksia.

EKP:n elvytysrahat pankeille ovat menneet vain osakekeinotteluun nostattamaan seuraavaa pörssikuplaa

Yritin selvittää mitä EKP maksoi ostamistaan (pääasiassa valtioiden lainapapereita) velkakirjoista, nimellishinnan vai markkinahinnan. Tiedustelin asiaa Suomen Pankin pääjohtajalta Erkki Liikaselta mutta en saanut häneltä vastausta vaikka olin hetkeä aikaisemmin käynyt sähköpostikeskustelua hänen kanssaan.

Sitten soitin Hesarin taloustoimittaja Petri Sajarille ja ihmettelin, että Hesarikaan ei ole maininnut asiasta. Hän kertoi, että asian tarkistaminen on erittäin hankalaa ja että hän on monimutkaisten hakutulosten seurauksena päässyt Bloombergin sivustoilta hieman asiasta jyvälle. Hänen valistuneen arvionsa mukaan EKP on ostanut velkapapereita noin 70 prosentilla niiden nimellisarvostaan.

EKP:n tase alkaa olla yhtä arveluttava kuin investointipankkien tase

Siis pankit ovat saaneet Euroopan veronmaksajilta megaluokan tukiaiset EKP:n ostaessa arvonsa menettäneitä velkapapereita (2 200 miljardin euron edestä) jotka ovat juuttuneet (kukaan ei halua ostaa niitä) pankin taseisiin.

Näin pankeilta pois ostetut riskit ovat kasaantuneet EKP:lle. Sen viimekätisenä takuumiehenä on jälleen veronmaksaja. Pankkitukea on paisutettu peräti 3 800 miljardiin EU-maiden pankeille jotta ne pysyisivät pystyssä. Yhdysvalloissa siihen käytettiin 1 700 amerikan biljoonaa.

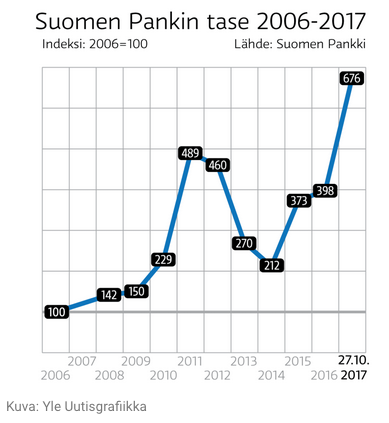

EKP siirtää näitä velkapapereita edelleen jäsenmaihinsa. Kukin euroalueen kansallinen keskuspankki ”ostaa” käytännössä vain oman maansa velkakirjoja ja merkitsee ne taseeseensa saataviksi. Suomen Pankin taseessa oli lokakuun lopussa noin 24 miljardin euron edestä Suomen valtion lainapapereita. Summa on lähes neljännes Suomen koko velkataakasta.

Suomen Pankin tase oli vuonna 2006, siis kaksi vuotta ennen Lehman Brothers -pankin kaatumista noin 20 miljardia euroa. Vuoden 2017 lokakuun lopussa taseen loppusumma oli 135 miljardia euroa. Tase oli kasvanut moninkertaiseksi runsaassa kymmenessä vuodessa.

Finanssikriisin jälkeen Suomen Pankin tase on kasvanut melkein seitsenkertaiseksi.

Kasvun taustalla on monia tekijöitä, mutta pari viime vuotta keskeisin taseen paisuttaja on ollut EKP:n valtioiden velkakirjojen osto-ohjelma (Public Sector Purchase Programme, PSPP).

Nyt painetaan rahaa tällä tavalla [velkakirjoja ostamalla]. Ennen se tehtiin suorana setelirahoituksena. Lopputulos on sama eli keskuspankeille jää suuri oman valtion liikkeeseen laskemien valtionlainojen omistus.

Siis suomennettuna se tarkoittaa, että valtion velkakirjat jotka myytiin sijoittajille ja pankeille heidän riskeikseen, kiertyvät EKP:n kautta takaisin suomalaisen veronmaksajan riskiksi, sillä Suomen Pankin (ja Suomen valtion) kriisitilanteessa viimekätinen maksaja on suomalainen veronmaksaja joka on jo valmiiksi henkilökohtaisesti veloissaan 128 prosenttia vuosiansioistaan.

Suomen kohdalla riski ei vielä ole kovin suuri mutta EU:n komission varapuheenjohtaja Jyrki Katainen varoitteli äskettäin Italiasta: ”Yhden euroalueen suurimmista riskipesäkkeistä muodostavat pankit, joilla on hallussaan suuri määrä oman maansa velkaa – kuten Italiassa.

Jos jokin valtio ajautuu ongelmiin ja sen velkakirjojen arvo laskee rajusti, saman maan pankit voivat pahimmillaan kaatua mukana ja koko euroalueen rahoitusjärjestelmä horjua”.

Normaalisti näin voimallinen uuden rahan luominen (EU:n osto-ohjelma) talouteen olisi kiihdyttänyt inflaation todella hurjaan nousuun. Nyt näin ei ole kuitenkaan käynyt, pikemmin päinvastoin. Ainoastaan sijoitusomaisuuden arvot (osakkeet) ovat nousseet.

Keskuspankin näkökulmasta inflaatioon vaikuttavat rahamäärät eivät ole lisääntyneet. Palkatkaan eivät ole nousseet kovin merkittävästi eivätkä yritykset uskalla nostaa tuotteiden hintoja, koska pelkäävät ostajien kaikkoavan (ostovoima).

Velkapapereiden määrästä saa pienen aavistuksen kun vertaa niitä 100 dollarin setelipinoihin jotka menevät pilvenpiirtäjiäkin korkeammalle.

Tämä on vain yksi EKP:n silmänkääntötemppu josta Suomen pankin nykyinen pääjohtaja Erkki Liikanen on ollut aivan hiljaa. Suomen pankki on tyytynyt Marja Nykäsen suulla vain varoittelemaan yksityistä kansalaista velkaantumasta. Se ei ole edes varoitellut kansainvälisten sijoittajien asuntokeinottelusta, jossa ne velkarahalla ja ns. ”velkavivulla” ostelevat sijoitusasuntoja.

EKP:ssa on tehty muitakin huimia ”innovaatiota”, joista Suomen pankki on ollut hiiren hiljaa.

Euroopan pankkiunioni on tuonut jotain aivan uutta. Pankkien pelastaminen veronmaksajien rahoilla ollaan korvaamassa niin sanotulla Bail-in periaatteella,

Jos pankin tase uhkaa painua negatiiviseksi, se voi pankkiunionin sääntöjen mukaan pyyhkiä osan pankkitalletuksista (pankkien velkoja säästäjille) pois kirjoistaan, jotta sen oma pääoma on taas riittävän suuri. Tätä ei kutsuta varastamiseksi vaan ”sijoittajavastuuksi”.

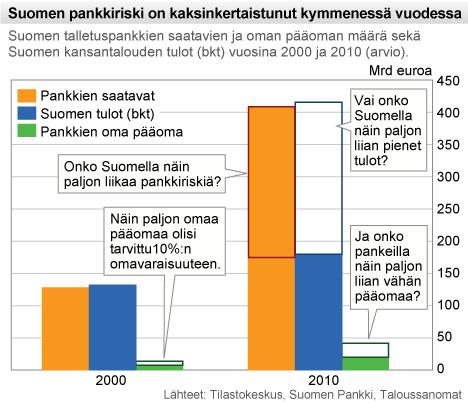

Suomenpankkiriski kaksinkertaistui jo vuoteen 2010 mennessä. Tämän päivän lukuja SuomenPankki ei ole uskaltanut edes esittää.

Bail-in kääntää päälaelleen pitkään voimassa olleen periaatteen pankkitalletusten turvaamisesta. Seuraukset on nähtävissä Kyproksessa, missä talletusten pyyhkimiseen turvauduttiin ensimmäisen kerran. Siinä tuhottiin yleisön luottamus valtiota ja pankkeja kohtaan.

Perustetun EU:n kriisinratkaisuneuvoston (ERRD) uusilla työkaluilla (bail-in) kriisiviranomainen oikeutetaan muuttamaan pankin velkoja pankin omiksi pääomiksi sen jälkeen kun todetaan, että muut pelastustoimet eivät enää auta. Todellinen silmänkääntötemppu, jonka avulla investointipankkiirit takuuvarmasti jatkavat uhkapeliään ja innovointiaan.

Toinenkin yhtä järjetön helpotus on suotu veronmaksajien kustannuksella pankeille, jotka ovat liian isoja kaatumaan. Vuoden 2016 alusta Finanssivakauden valvoja FSB (Financial Stability Board) on julkaissut rahoitusjärjestelmien vakauteen ja pankkien pelastamiseen tähtäävät toimintalinjat. Niistä Suomen poliittiset päättäjät ovat olleet hiiren hiljaa.

Isojen investointipankkien (SiFi) alkaessa kaatua, pankit uudelleen pääomitetaan vakuuttamattomista velkaeristä eli talletuksista. Mikäli länsimainen pankki menee nurin tai uhkaa mennä nurin Euroopan Unionissa tai Yhdysvalloissa, uuden säännöstön perusteella tallettaja voidaan tulkita pankkiin sijoittaneeksi henkilöksi, joka on sijoittajavastuussa omalla sijoituksellaan eli talletuksellaan.

Talletus muunnetaan pankin pääomaksi, jolloin siitä tulee konkurssipesän omaisuutta, millä maksaa ensisijaisille velkojille eli toisille velkojapankeille.

Näin monella rekka-autollisella rahaa (100 euron seteleitä) on elvytetty eurooppalaisia pankkeja veronmaksajien piikkiin.

FSB:n mukaan pankki on toisen pankin ensisijainen velkoja ennen valtiota ja paikallishallintoja, eritoten johdannaisten kanssa. Näin suojellaan rahoitusjärjestelmää taas tallettajien – ja viime kädessä veronmaksajien kustannuksella.

Tätä pankkien pelastusjärjestelmää on kehittelemässä suomalainen ekonomisti Timo Löyttyniemi joka valittiin vuoden 2015 alussa toimintansa aloittavan EU:n kriisinratkaisuneuvoston (ERRD) varapuheenjohtajaksi. Varapuheenjohtajan tehtävänä on johtaa rahastoa, johon euromaiden pankit seuraavan kahdeksan vuoden aikana keräävät 55 miljardia euroa.

Koska suuren pankin kaatuminen on yhteiskunnalle tuhoisaa, niin pankit pitävät yhteiskuntaa panttivankinaan. Pankki, joka on liian suuri kaatumaan, voi huoletta tavoitella suurempia voittoja suuremmalla riskillä kuin pankki, joka ei ole liian suuri kaatumaan.

Käytännössä Beil-in työkalu on puhdas silmänkääntötemppu, joka vain korottaa keinotekoisesti pankin pääomaa ja samalla lisää sen riskitasoa. Tämä ”pääoma” ei ole riihikuivaa ”rahaa” jota voidaan talletuspako-tilanteessa jakaa kansalaisille.

Tästäkään Suomen Pankin pääjohtaja Erkki Liikanen eikä tuleva pääjohtaja Olli Rehn ole mitenkään varoittaneet. Liikanen on koko finanssikriisin jälkeisen ajan vakuutellut pankkijärjestelmän olevan kunnossa ja juuri äskettäin (19.5.) Ykkösaamussa että ”riskit ovat hallinnassa”.

Jos joku toimisi rahamarkkinoilla kuten pankit, hänet tuomittaisiin ainakin rahanväärennöksestä, petoksesta, kiskonnasta ja varkaudesta ja hän päätyisi vankilaan hyvin pitkäksi aikaa. Mutta jos hänellä on poliitikkojen pankeille myöntämä pankkitoimilupa, hänen toimintansa on täysin laillista.

Nyt uskotellaan, että uutta finanssikriisiä ei pääse enää syntymään, kun puskurit ja pankkien oma pääoma on turvattu (kepulikonstein).

EKP on vakuuttanut, että tulevissa pankkikriiseissä noudatetaan ns. ”sijoittajavastuuta”. Hyvistä lupauksista huolimatta Italian valtio hyväksyi äskettäin 20 miljardin euron hätärahoituksen pelastamaan maan kolmanneksi suurimman pankin Monte dei Paschi di Sienan.

Heti perään Italian hallitus pelasti kaksi konkurssin partaalla ollutta venetsialaispankkia noin viidellä miljardilla eurolla. Italian hallitus antoi lisäksi 12 miljardin euron takuut huonoista ja riskilainoista Intesalle mahdollisesti koituvien tappioiden varalta.

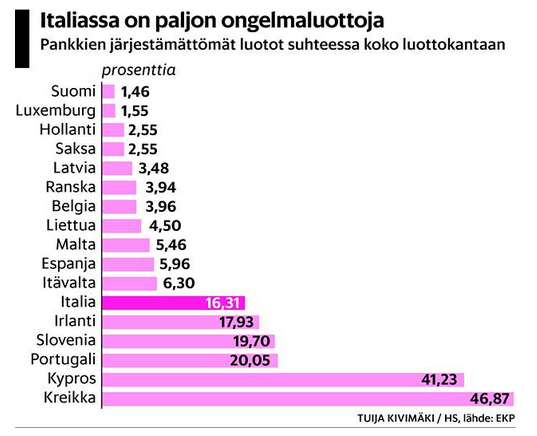

Italialaispankkeja on jo pitkään povattu seuraavan pankkikriisin laukaisijaksi. Laukaisijoita kyllä riittää. Jopa Euroopan suurin Deutsche Bank on ollut vuosia pahassa kriisissä.

Euroopan pankeissa muhii ongelmaluottoja joiden hoitamiseksi ei riitä mitkään vakuusrahastot.

Kiinan pankkijärjestelmästä ei ole luotettavaa tietoa laisinkaan. Siellä suurimmat valtionpankit ovat ”puolilahoja”, jotka ovat lainoittaneet kokonaisia kaupunkeja,joihin ei olekaan löytynyt maksukykyisiä ostajia eikä vuokralaisia.

Venäjän pankkijärjestelmästä ei ole myöskään kovin luotettavia tietoja koska ne ovat oligarkien määräysvallassa.

Keskuspankkien johtajilla on vastuuton tapa piilotella pankkijärjestelmän valuvikoja ja laittaa syyttömät kansalaiset maksumiehiksi. Näin teki aikoinaan myös silloinen Suomen Pankin johtaja Mauno Koivisto. Hänkin pelasti 90-luvun pankkilamassa vastuuttomat pankit ja pankinjohtajat ja laittoi noin 50 000 yrittäjää konkurssiin ja aiheutti yli 10 000 yrittäjän itsemurhat.

Tulevan pankkikriisin riskiä lisää oleellisesti se, että vuoden 2008 finanssikriisistä poliittiset päättäjät eivät ole oppineet juuri mitään. Pieniä kosmeettisia yrityksiä on yritetty tehdä, mutta valitettavasti ne eivät ole vaikuttaneet juuri mihinkään.

Velkojen lisääntymistä ei ole saatu kuriin, Pankkien velanluontia ei ole saatu poistetuksi ja siirretyksi valtioiden keskuspankin tehtäväksi. Veroparatiiseja ei ole saatu pois kartalta, pörssikeinottelua velkarahalla ei ole saatu kuriin.

Tobinin veroa (l. transaktioveroa) ei ole saatu aikaiseksi puhumattakaan ns. ”kovennetusta Tobinin verosta”, jossa verotusprosentti olisi sitä kovempi mitä lyhyempi omistusaika. Nanosekuntteihin perustuva pörssikeinottelu jatkuu kuten ennen.

Investointipankkeja ei ole saatu erotetuksi tavallisista säästöpankeista, pankkien johdannaispapereiden kehittelyä ei ole kriminalisoitu eikä niiden arvonalennusta markkina-arvoonsa ole edes aloitettu (siellä piilee valtava riskipommi), velkapapereiden ”lyhyeksimyyntiä” ei ole saatu lopetettua.

Seuraava pankkikriisi tulee vuorenvarmasti, jollei johjannaispapereiden alaskirjausta saada aikaiseksi.

Pankkien ”osittaisvarantojärjestelmää” ei ole saatu muutettua ”täysvarantojärjestelmäksi”, jotta pankkien keinottelu erilaisilla velkapapereilla loppuisi. Pankkien osakkeenomistajia ei ole saatu henkilökohtaiseen vastuuseen jne.

Suomessa Finanssialan keskusliiton toimitusjohtaja Pia-Noora Kauppi on kokoomuslaisena kaikkea tällaista sääntelyä vastaan.

Ei ole otettu opiksi Brasilian pankkijärjestelmästä. Brasilian pankit ja maan pankkijärjestelmä ovat mahdollisesti koko maailman turvallisimmat.

Selitys löytyy pankkeja suitsivan lainsäädännön ainutlaatuisesta erikoisuudesta. Brasilia on kirjoittanut pankkilakeihinsa yksityiskohdan, joka on kääntänyt pankkiirien luontaisen oman edun tavoittelun pankkien vakautta kohentavaksi vahvuudeksi.

Pankinjohtajilla on oma varallisuus vaakalaudalla. Brasiliassa pankin ylin johto, pankin hallituksen jäsenet ja jopa suuret osakkeenomistajat voivat joutua vastaamaan pankkinsa tappioista jopa koko omaisuudellaan.

Jos brasilialainen pankki kaatuu viranomaisten syliin, voivat maan pankkivalvojat saman tien jäädyttää pankin toiminnasta vastanneiden henkilöiden yksityisen varallisuuden.

Jos pankin tappioita olisi lopulta paikattava julkisilla varoilla eli veronmaksajien kustannuksella, käyttävät pankkivalvojat tappioiden tilkkeeksi ensin pankin toiminnasta vastanneiden johtajien omaisuuden jopa kokonaisuudessaan asuntoja, autoja ja koko henkilökohtaista sijoitusvarallisuutta myöten. Tällainen sijoittajavastuu ei taida toteutua EU:ssa aivan lähiaikoina.

Sääty-yhteikunta ja eriarvoisuus on tullut takaisin.

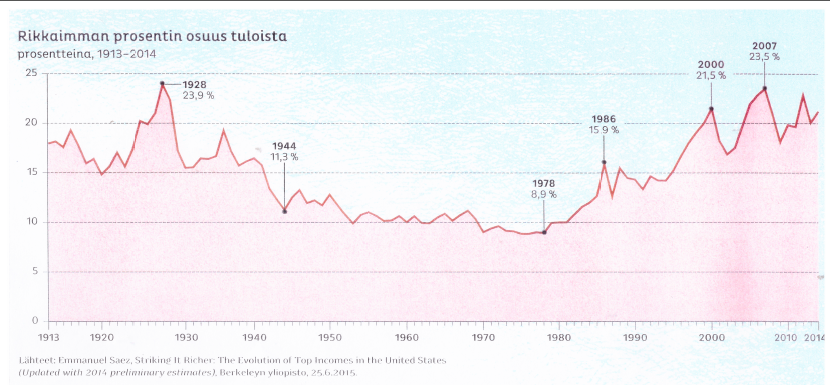

EKP on ollut rikkaitten pankkien osakkeenomistajien asialla. Ei ihme, että rikkaat ovat rikastuneet veronmaksajien kustannuksella ja eriarvoisuus on nyt palannut 1920-luvun aatelisten ja kartanonherrojen aikakaudelle. Siis samalle tasolle kun Suomessa puhkesi sisällis-sota.

Eläkkeelle lähtevää Erkki Liikasta ollaan povaamassa seuraavaksi EKP:n johtajaksi. Hän varmaan osaa vastata uskottavasti siihen, miten ja kenen rahoilla pankkien taseissa lilluvien johdannaispapereiden kirjanpitoarvojen arvonalennus suoritetaan markkina-arvoonsa?

Onko niissä 94 prosenttia ”virtuaali-ilmaa” kuten oli Islannin pankeissa? Onko alaskirjaukseen muuta tietä kuin hyperinflaatio?

Jos sitä ei saada aikaiseksi pankkien aikapommi tikittää ja on syytä varautua seuraavaan pankkikriisiin. Se tulee vuorenvarmasti sillä kaikkien velkaantumisaste on nyt pahempi kuin ennen vuoden 2008 finanssikriisiä.

PS. Pankkiasioista paljon laajemmin ja perusteellisemmin runsas vuosi sitten ilmestyneestä kirjastani: ”Kasvun loppu- ilman ostovoimaa ei ole kasvua”.