Pörssillä oli aikoinaan ihan hyvä tarkoitus ja päämäärä. Tarkoituksena oli ohjata pääomia vaihdettavien osakkeiden nimissä tuotantotoimintaan PITKÄLLÄ VUOSIEN AIKAJÄNTEELLÄ ja luoda sitä kautta työtä ja toimeentuloa kansalaisille.

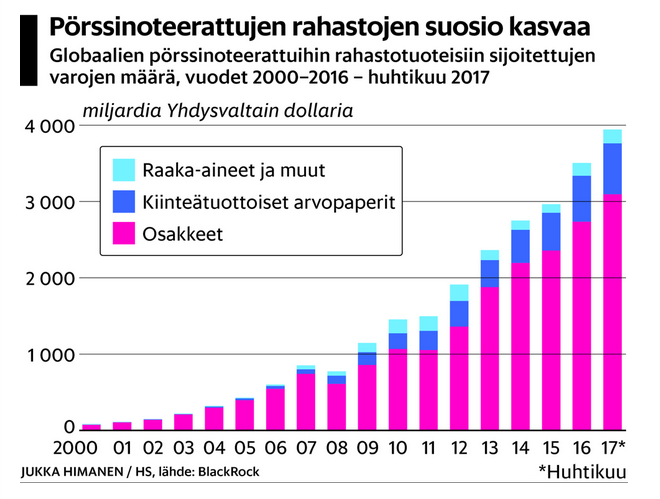

Sittemmin pörssi on laajentunut tavaratuotannosta kaikkeen mahdolliseen, kuten öljy-, sähkö-, turkis- ja erilaisiin raaka-aine ja ruoka-ainepörsseihin.

Rikkaitten keinottelun mahdollisuudet ovat monipuolistuneet ja kasvaneet.

Viimeisimpinä pörssitoimintaa on laajennettu ”tuottavuuden tehostamisen” nimissä pankkimaailman uusilla ”innovaatioilla” kuten valuutoilla, optioilla, futuureilla ja strukturoitujen velkapapereiden ja ns. johdannaisten loputtomalla veivaamisella.

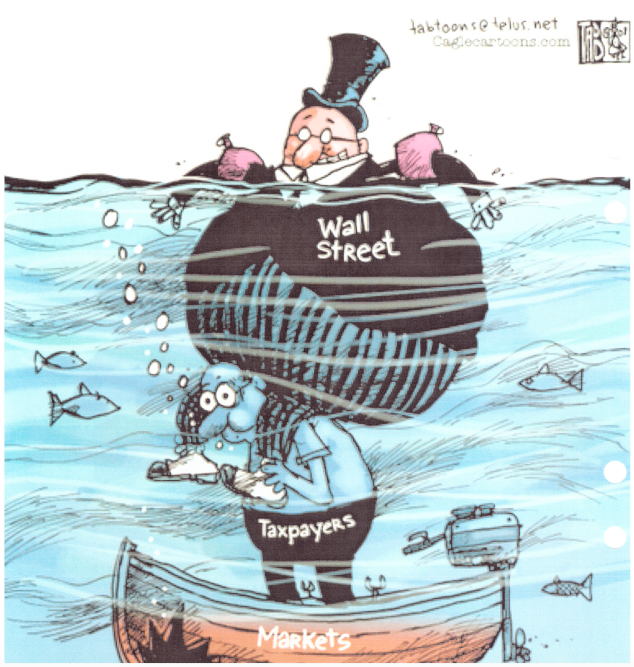

Nyt nämä ”arvopaperit” vaihtavat omistajia MILLISEKUNTTIEN AIKAJÄNTEELLÄ, joten pörssikauppa ei ole enää kenenkään hallinnassa ja kontrollissa. Pörssi ja pankit ovat rakentaneet siitä alati kasvavan velan avulla toimivan ”ikiliikkujan” ja siitä on tullut täysin vastuutonta uhkapeliä jonka viimekädessä joutuvat kustantamaan veronmaksajat.

Jopa kokoomuslainen presidentti Sauli Niinistö vanhana pankkimiehenä pari vuotta sitten taloustoimittajien 70-juhlavuoden lounastilaisuudessa (Katso video tästä) kertoi huolistaan, että ”maaillalla rahaa ja velkaa – yhtä aikaa – on käsittämättömän paljon. Miten se on mahdollista?”

’Vaikka rahaa on laitettu talouteen kiertämään tuhansia ja tuhansia miljardeja, velkaa on yhä vaan enemmän. ”Rahaa on nyt maailmassa enemmän kuin koskaan voitiin kuvitellakaan” Niinistö hämmästeli. Onko rahan valtava määrä muuttanut rahan olemusta ja eriyttänyt eri yhteisöjen käsitystä rahasta, Niinistö pohdiskeli ja kysyi: mikä on rahan merkitys?

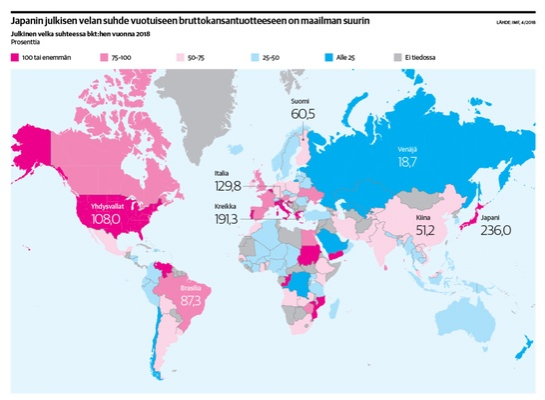

Merkittävimmät maat ovat niin velkaantuneita että velkoja ei enää kyetä maksamaan takaisin.

”Se on niin vaikea kysymys, että minä en edes yritä vastata siihen” – Mutta en oikein usko, että tällainen kehitys voi loputtomiin jatkua, hän lisäsi heti perään. Ekonomistitkaan eivät tiedä kuinka pitkälle velkaantuminen voi jatkua, eikä myöskään Euroopan investointipankin entinen varapääjohtaja.

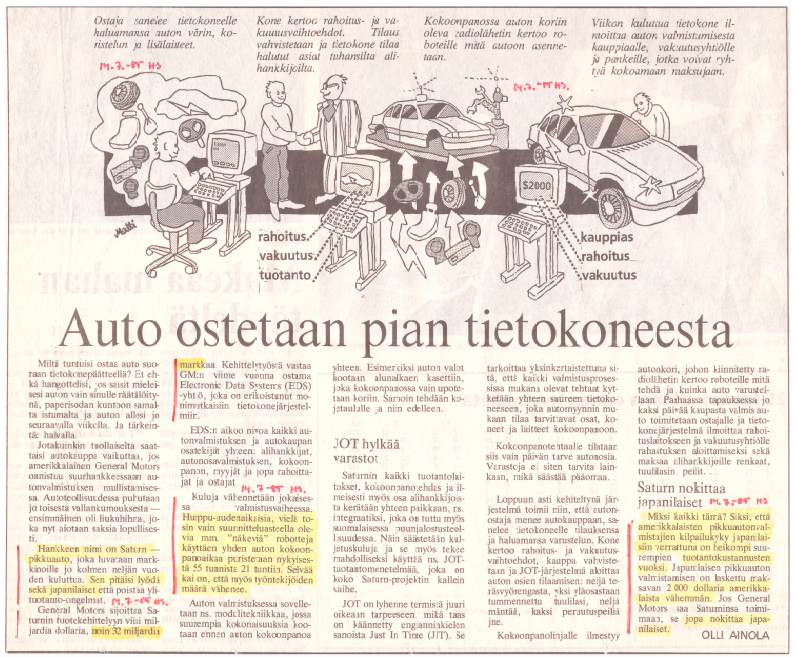

Jo 30 vuotta sitten kirjassani: ”Lisääkö automaatio kilpailukykyä vai työttömyyttä” (Tammi 1989) totesin pankeista ja pörssistä seuraavaa: ”Eivät pelkästään yritykset ja yritysjohtajat ole kaappareiden armoilla nykyisessä informaatioyhteiskunnassa.

Muutama vuosi sitten kansainvälinen rahamaailma alkoi spekuloida Suomen markan arvolla. Suomi oli sivustakatsojana itseään koskevassa asiassa. Markka horjui, maa pidätteli henkeään valuuttadiilerien arvioidessa Suomen kohtaloa kuvaruudultaan valtameren toisella puolella.

Informaation ja pääoman liikkeet eivät ole enää hallitusten valvonnassa. Ylikansalliset yritykset ja pankit pystyvät nykyään hallitsemaan itsenäisyytensä menettäneitä pienempiä ja heikompia kansantalouksia, B-kansoja” (sivut 272-275).

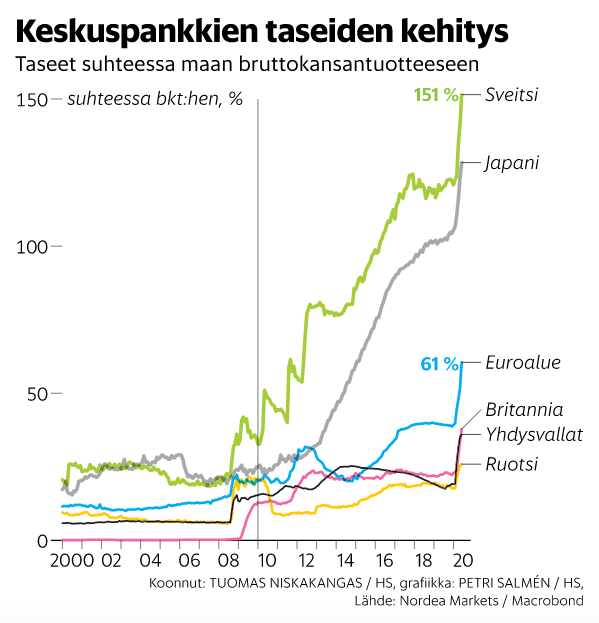

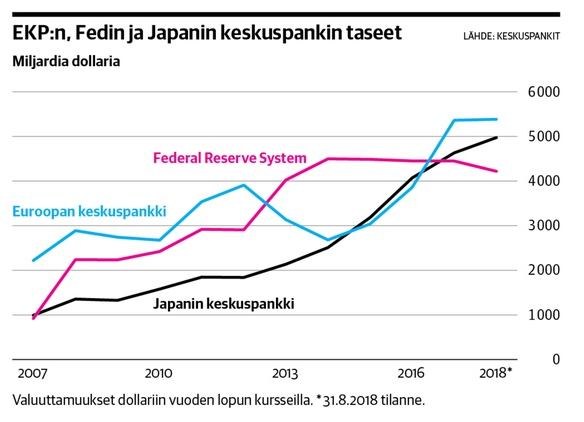

Kaikki keskuspankit ovat ”taikoneet tyhjästä” yhteensä 12 biljoonaa euroa veronmaksajien piikkiin elvytyksen ja pankkien pystyssä pitämisen nimissä.

Rahamaailmassa on kummallinen tilanne jota edes huippuekonomistit eivät osaa selittää. Keskuspankit ovat luoneet ”tyhjästä” rahaa 12 biljoonaa euroa kertoo MOT:n hiljattainen ohjelma. Se ei kuitenkaan ole aiheuttanut hyperinflaatiota kuten klassisen taloustieteen oppikirjat väittävät.

Jättimäiset 12 000 miljardia euroa on käytetty finanssikriisin jälkeen pankkien pystyssä pitämiseen ja talouden ns. ”elvytykseen” mutta talous ei ole jättimäisistä raharuiskeista huolimatta elpynyt. Nyt EU elvyttää Korona-paketilla lisää vielä 750 miljardia euroa ja sen lisäksi 100 miljardia työttömyysriskien tukivälineen (Sure) kautta.

Yhdysvaltojen viime vuoden elvytyspaketit olivat yhteensä 3 500 miljardia dollaria. Presidentti Joe Bidenin hallinnolta on tulossa vielä 1 900 miljardin elvytysruiske ja jopa 2 000 miljardin ilmastopaketti.

EU-maiden kansallisten elvytyspäätösten taso on jäämässä kauas Yhdysvalloista, Kanadasta, Britanniasta, Japanista ja Uudesta-Seelannista, joissa elvytys on Kansainvälisen valuuttarahaston IMF:n mukaan vähintään 15 prosenttia bruttokansantuotteesta.

Kummallista, että markkinatalous ei kasva enää ilman veronmaksajien loputtomia tukiaisia. Talous oli koomassa jo ennen koronaa. Kukaan poliitikko ei edes kysy, pitäisikö rikkaitten osallistua elvytystalkoisiin?

Digitalisaatio on vienyt kunnolliset työpaikat kansalaisilta, syrjäyttänyt ja tehnyt heistä epätyypillisissä työpaikoissa pendelöiviä ostovoimattomia kansalaisia.

Siksi digitalisaatiosta osinkoina hyötyneet rikkaat eivät enää investoi tuotannon laajentamiseen, vaan etsivät epätoivoisesti edes joitakin sijoituskohteita kun pankeissa ei enää kannata makuuttaa rahojaan negatiivisella korolla. Rikkaitten patjapussissakaan ne eivät enää lisäänny.

Keskuspankkien taseet (velat) ovat kasvaneet ”rahantaikomisesta” jättimäisiksi veronmaksajien riskiksi.

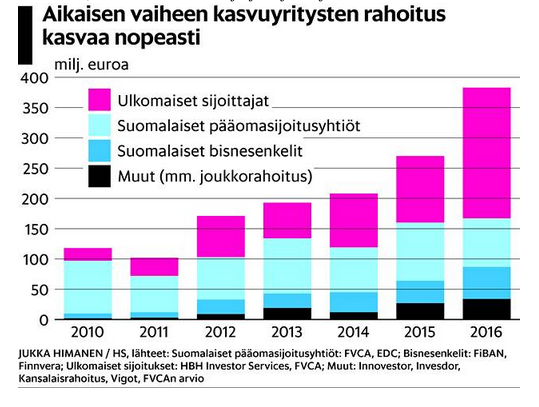

Nyt ulkomaiset rikkaat pääomasijoittajat ovat ostaneet Suomesta melkein kaikki suuret arvokiinteistöt, kauppakeskukset ja nyt jopa tavallisten ihmisten asunto-osakkeet ja alkaneet keräämään myös vuokratuotot. Siis kaikki reaaliomaisuus on siirtymässä rikkaille ja lisäämässä kansalaisten kahtiajakoa.

Osakemarkkinat ovat myös perinteinen vaihtoehto ylimääräisen rahan sijoittamiselle. Suomen pankin tilastojen mukaan suomalaiset kotitaloudet ostivat vuoden 2020 tammi–syyskuussa 1,6 miljardin euron edestä lisää suomalaisia osakkeita. Syyskuun lopussa kotitaloudet omistivat suomalaisten yritysten osakkeita yhteensä 37,3 miljardilla eurolla. Korona-kriisi on antanut ”uusia mahdollisuuksia” rikkaille.

Kokoomuslainen presidenttikin ihmettelee rahan ja velkojen kasaantumista.

Pörssiväki pitää mielellään yllä illuusiota, että jokainen suomalainen on pörssikapitalisti, vaikka ei suoraan omistaisi yhtään osaketta – valtion osakesalkussa on kansalaista kohti 6 600 euron potti. Osinkoja valtio sai tänä vuonna yli miljardi euroa. Todellisuudessa muutama prosentti suomalaisista omistaa kaikki Suomen pörssiosakkeet ja puolet niistä on jo ulkomaisten sijoittajien omistuksessa.

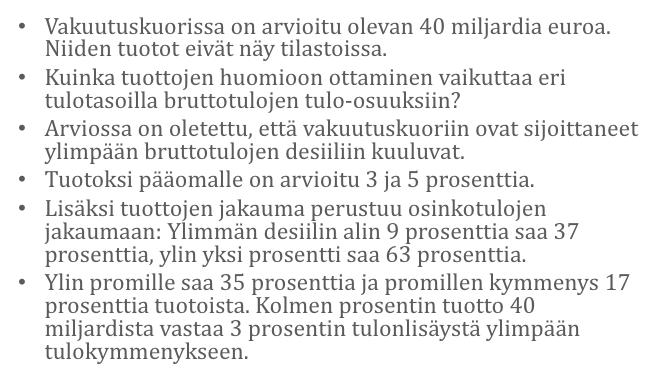

Poliitikotkin ovat yrittäneet levittää ”kansankapitalismia”, vaikka Kokoomuksen ja Keskustan perimmäisenä tarkoituksena on lisätä veronkierron mahdollisuuksia ns. Vakuutuskuorissa.

Uusi veronkierron mahdollisuus on Piensijoittajien osakesäästötili, joka varmistui muutama vuosi sitten. Vakuutuskuoria hyödyntänyt Pääministeri Juha Sipilän hallitus ”innovoi” osakesäästötilien perustamisesta piensijoittajille.

Tileillä voisi käydä arvopaperikauppaa listatuista osakkeista ilman että osakkeiden myyntivoitoista täytyy maksaa veroa. Pääomatulojen verottaminen lankeaisi arvonoususta maksuun vasta siinä vaiheessa, kun tililtä ottaisi varoja pois.

Vakuutuskuorissa on 40 miljardia piilossa verottajalta.

Osakesäästötilien verotusta valmistellut työryhmä oli esittänyt, että osakesäästötilin osakkeiden osingot pantaisiin saman tien verolle. Hallitus kuitenkin päätti, että jos osingot jätetään tilille, niitä ei veroteta. Sipilän oikeistohallitus oli avoimesti rikkaiden asialla.

Rikkaat eivät ole osallistuneet Korona-talkoisiin vaan ovat päinvastoin lisänneet eriarvoistumista. Sijoitusbuumi ulottuu jo lapsiin: Yhä useampi vanhempi kerää sijoittamalla lapsilleen säästöjä. Alle 18-vuotiaille on avattu jo yli 30 000 sijoitustiliä, kertoo maajohtaja Suvi Tuppurainen Nordnetistä. Myös muissa pankeissa alaikäisille tehtävät sijoitukset ovat kasvaneet.

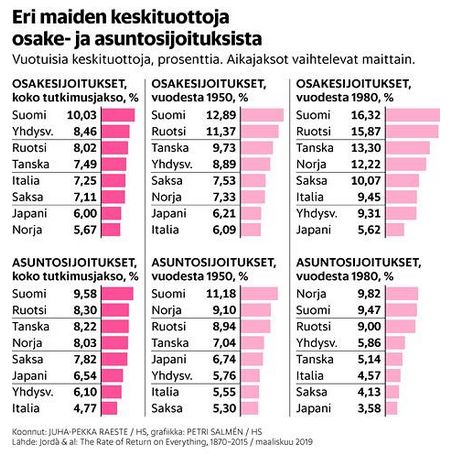

Digitalisaation osinkotuottojen seurauksena osaketuotot Suomessa ovat olleet maailman parhaimpia.

Pörssikaupassa yleensä oletetaan, että jos yhtiön liiketoiminta menee hyvin, sen pörssiosakkeet nousevat liiketoiminnan tuloksen suhteessa. Nyt sekään ei pidä paikkaansa.

Aikaisemmin pääomasijoittajat saattoivat ostaa hyvin toimivan varakkaan ja hyvän kassavirran omaavan yrityksen taantuvalta toimialalta. Kun sijoittaja sai osake-enemmistön alkoi yhtiön ”lihoiksi laittaminen” eli tuottojen maksimointi.

Ensin myytiin kaikki yhtiön omaisuus arvopapereita ja kiinteistöjä myöten. Parhaat osat liiketoimista myytiin kilpailijoille ja väki saneerattiin. Sitten lastattiin yhtiö täyteen velkaa ja lopulta tehtiin konkurssi. Sitä ennen kaikki varat oli siirretty veroparatiiseihin. Alkuperäisiltä omistajilta ei kysytty mitään.

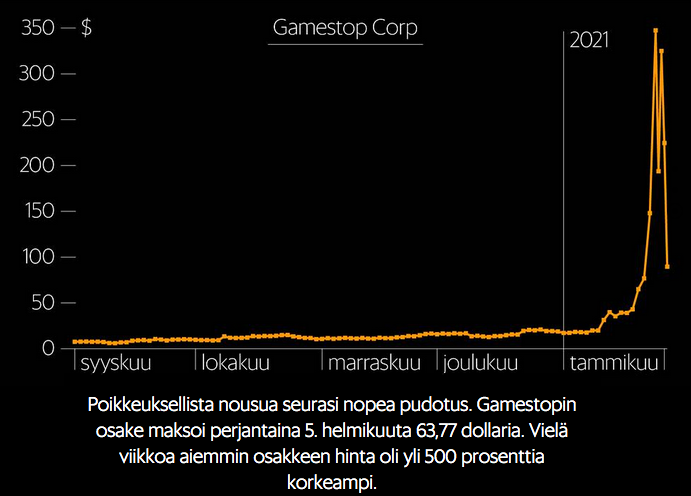

Nyt on ”innovoitu” uusi tapa tehdä rahaa pörssissä jopa jo valmiiksi ahdingossa olevilla yrityksillä. Kohuyhtiö Gamestopin liiketoiminta on perustunut pitkälti fyysisten pelien myyntiin ja käytettyjen pelien vaihtokauppaan. Nyt alan voimakas digitalisoituminen ja pelimyynnin siirtyminen verkkoon on ajanut yhtiön vaikeaan tilanteeseen.

Pelikauppaketju on ollut viime vuosina vaikeuksissa omilla kotimarkkinoillaan. Vuonna 2018 yhtiön liikevaihto oli reilut 7,4 miljardia euroa, josta liiketappiota oli yli 600 miljoonaa euroa.

Konkurssikypsän yrityksen avulla voi rikastua pörssissä.

Piensijoittajien Wallstreetbets-yhteisö on käyttänyt hyväkseen joukkojen voimaa ja saanut aikaan odottamattomia liikkeitä eri puolilla osakemarkkinoita. Esimerkiksi pelikauppa Gamestopin osakekurssi on noussut viikossa lähes 800 prosenttia. Viime syksyn lukemista nousua on kertynyt jo useita tuhansia prosentteja.

Yksi silmiinpistävä piirre rajujen kurssiliikkeissä on niiden takana oleva kaupankäyntimäärä. Esimerkiksi Gamestop oli alkuviikon aikana vaihdetuin osake Wall Streetilla, mikä on sen kokoluokka huomioiden hyvin poikkeuksellista.

Osakkeen kauppamäärät ovat olleet suurempia kuin esimerkiksi Applella ja Teslalla.

Yhteisö on iskenyt erityisesti sellaisiin osakkeisiin, joiden osakkeista suuri osuus on myyty lyhyeksi, eli shortattu. Käytännössä myytävää osaketta ei tarvitse edes omistaa ja siitä huolimatta sen tulevasta pörssiarvosta voi lyödä vetoa. Siis pelkkää uhkapeliä.

Tämä ”shorttaus” kiellettiin finanssikriisin jälkeen mutta taas se on käytössä. Se pitäisi ehdottomasti kieltää.

Tyypillisiä lyhyeksi myyjiä ovat suuret sijoitusyhtiöt ja erikoissijoitusrahastot (hedgerahastot). Ne pyrkivät suurella riskillä hankkimaan osakesijoituksista tuottoa kaikissa olosuhteissa eli myös silloin, kun osakkeet halpenevat.

Lyhyeksimyynnissä sijoittaja uskoo osakekurssin laskevan, lainaa osakkeet toiselta sijoittajalta ja myy lainaamansa osakkeet eteenpäin. Jos kurssi laskee, voi lainaaja ostaa osakkeen takaisin edullisempaan hintaan, palauttaa osakkeen takaisin alkuperäiselle omistajalle ja tehdä voittoa osakekurssin laskun verran.

Gamestopin osakkeista oli myyty lyhyeksi enemmän kuin niitä oli pörssissä kaupankäynnin kohteena. Se voi kuulostaa absurdilta, mutta käytännössä mikään ei rajoita lyhyeksi myytyjen osakkeiden kokonaismäärää. Kun osakkeen lainaaja myy osakkeensa eteenpäin, voi myös seuraava omistaja lainata osakkeet eteenpäin, ja niin edelleen. Se on täysin vastuutonta pyramidihuijausta.

Kyseessä oli merkittävä markkinailmiö myös dollareilla mitattuna. Gamestopin markkina-arvo oli päätöskurssilla 24 miljardia dollaria. Wallstreetbets-yhteisössä monet viestit korostivat Gamestopin lyhyeksimyytyjen osakkeiden suhteetonta osuutta ja sijoittajat näkivät siinä mahdollisuuden.

Yhdysvallat on pörssikeinottelun ”hautomo”.

Yksi Gamestopin suurimmista lyhyeksimyyjistä oli vielä Hedge-rahasto Melvin Capital. Financial Timesin mukaan rahasto joutui ostamaan lyhyeksi myymänsä osakkeet takaisin markkinoilta alkuviikon poikkeuksellisen rajun kurssinousun seurauksena. Samalla rahasto kirjasi kaupoista noin 3,75 miljardin dollarin tappiot.

Nämä sijoittajamaailman arveluttavat Hedge-rahastot ovat sijoitusmaailman pahimpia uhkapelureita. Puolet maailman Hedge- rahastoista on ollut perustettuina ns. offshore- pankkikeskuksiin (veroparatiiseihin), johtavana sijaintina Karibianmerellä sijaitseva Cayman saaret (34% kaikista globaaleista Hedge -rahastoista). Irlannissa maailman Hedge- rahastoista on ollut perustettuina 7 % ja Luxemburgissa 10 %.

Rahastojen hoitajat ovat etupäässä lähellä asiakkaitaan, ja Hedge -rahastonhoitajista v. 2012 kaikkiaan 3990 oli rekisteröityinä Yhdysvaltain Securities and Exchange Commissionin rekisteriin. USA:ssa johtava Hedge- managereiden asuinpaikka on New York City, kun taas Euroopan mittakaavassa eniten salkunhoitajia löytyy Lontoosta.

Upporikkaat voivat manipuloida markkinoita ja tehdä siitä oman leikkikentän.

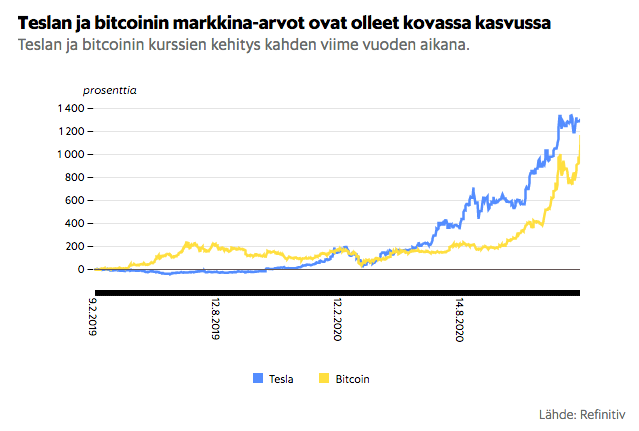

Miljardööri Elon Muskin twiittisormi pyörittää pörssejä, vaikka ailahtelevan ”messiaan” seuraamisessa on riskinsä. Teslan perustaja saa muutamalla sanalla monien yhtiöiden kurssit heilumaan.

Autotehdas Teslan perustaja Muskin sanat imetään hänen huuliltaan ja twiitit hänen sormistaan. Seuraajat lukevat kilpaa twiittien rivien välitkin ymmärtääkseen ensimmäisenä, mitä ”markkinoiden erehtymätön logiikka” tuo tullessaan. Musk on todennäköisesti pörssikurssien kannalta vaikutusvaltaisin ihminen nykyään.

Yksi ihminen (joka on tarpeeksi rikas) ei ainoastaan manipuloi osakemarkkinoita vaan hän voi hyödyntää jopa keinotekoisia virtuaalirahan markkinoita – ja uida vastavirtaan koko pankkimaailmaa vastaan.

Tesla kertoi ostaneensa 1,5 miljardilla dollarilla bitcoineja, kryptovaluuttaa. Ilmoituksen jälkeen bitcoinin hinta nousi jyrkästi. Olihan Teslan ilmoituksesta taas nähtävissä, minne ”messiaan” sormi osoittaa.

Twiittaamalla voi manipuloida nykyään pörssikursseja.

Tesla yrittää sitoa yhteen kaksi huonosti yhteen istuvaa asiaa: bitcoinit sijoituksena ja maksuvälineenä. Yhtiön mukaan autoja voisi tulevaisuudessa ostaa bitcoineillakin. Jos ottaa riskin ja sijoittaa bitcoineihin, sijoittaja voi päätyä voittoon. Esimerkiksi Teslalle oli tarjolla pikavoitto kurssien Musk-efektin vuoksi.

Toimivaksi maksuvälineeksi bitcoinilla on vielä matkaa. Se on käytännössä pelkkä pyramidihuijaus jonka arvo ei ole sidoksissa mihinkään reaalimaailmaan. Samoja piirteitä alkaa olla nykyään myös pörssi- ja pankkimaailmassa. Suomen Pankin raha-asiantuntija Päivi Heikkinen vertasi virtuaalivaluuttasijoittajia joulupukkiin uskoviin lapsiin.

Reaalimaailman hyödykkeet – kuten Teslat – on tuotannossa, alihankinnassa ja myynnissä sidottu vakaampiin ja tunnustetumpiin valuuttoihin. Mutta Teslan sijoituspäätös oli joka tapauksessa yritys bitcoinin valtavirtaistamiseksi. Jo siitä syystä, että kun Musk menee edellä, moni seuraa perässä – kuten uskonlahkolaiset ”pyhän miehen” perässä.

Tilanteessa on kuitenkin ongelma: Muskin kaltaisen epävakaan messiaan tuki kryptovaluutalle vain lisää valuutan ja pörssin epävakautta. Ristiriitaa on siinäkin, että Tesla on sähköautoilun edistäjä, mutta bitcoinien louhiminen kuluttaa sähköä vuodessa jo enemmän kuin koko Suomi.

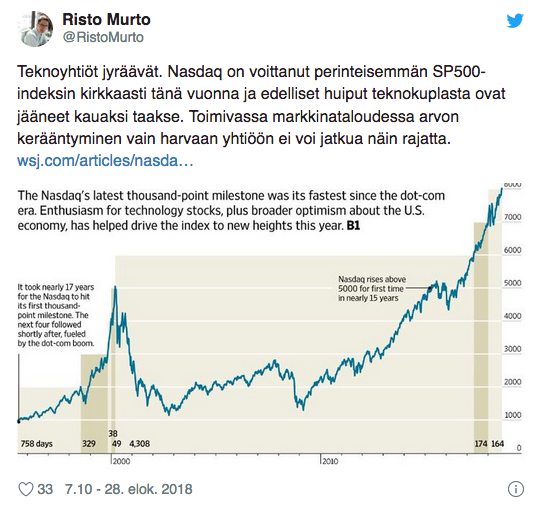

”Arvon kerääntyminen vain harvaan yhtiöön ei voi jatkua rajatta” toteaa Varman tj. Risto Murto.

Pörssin nykyisestä uhkapelistä kertoo Yle Areenassa on parhaillaan finanssialaa käsittelevä draamasarja: ”Exit”. Se joka on puolittain dokumentti, sillä käsikirjoitus perustuu neljän norjalaisen finanssihain omiin kertomuksiin elämästään ja heidän lähipiirinsä vahvistamiin asioihin.

He olivat kaikki ns. pääomasijoittajia ja miljonäärejä, joiden toiminta jatkuvasti pyöri ”hyväveliverkostoissa” sisäpiiritietojen vaihdon ja kalastelun sekä shorttauksen (lyhyeksi myynnin), pörssikurssien manipuloinnin ja veronkierron parissa.

Kaikki tämä toiminta oli jatkuvaa sikailua ja sekoilua joka tapahtui irstailun, ryyppäämisen, huumeidenkäytön ja prostituution jatkuvana potpurina. Omat vaimot ja perheet olivat vain kulisseja, jotka olivat vain ilonpitoa haittaavia hidasteita.

Björn Wahlroos varmaan ilmaisisi asian myös näin.

Sarjan huippukohta oli (1.jakso osa 8) jossa yksi finanssihai (Jeppe), ohjasti alaisiaan nuoria pääomasijoittajia. Tässä vain pieni pöyristyttävä otos puheesta:

”Jotta tämä tilaisuus olisi eloisampi, pyysin teitä keksimään jonkin sanan, joka kuvastaa toimintaamme. Ehdotitte esimerkiksi ”spekulanttia” ja ”ahneutta”. Minusta ”ahneutta” parempi ilmaisu olisi ”taloudellinen kunnianhimo”. Mielestäni taloudellinen kunnianhimo on aivan välttämätöntä. (…) Me taloudellisesti kunnianhimoiset vedämme muita perässämme. (…)

Jotkut puhuvat kapitalismista nenää nyrpistäen. Joutaisivat miettimään uudelleen. Pitipä kapitalismista tai ei, sen motiiveja ei voi tuomita. Kapitalismia voi arvioida vain sen hedelmien perusteella. Nuo hedelmät ovat hyödyksi koko ihmiskunnalle”.

Pääomasijoittajat ovat ”hyväntekijöitä” jotka kääntävät mustan valkoiseksi.

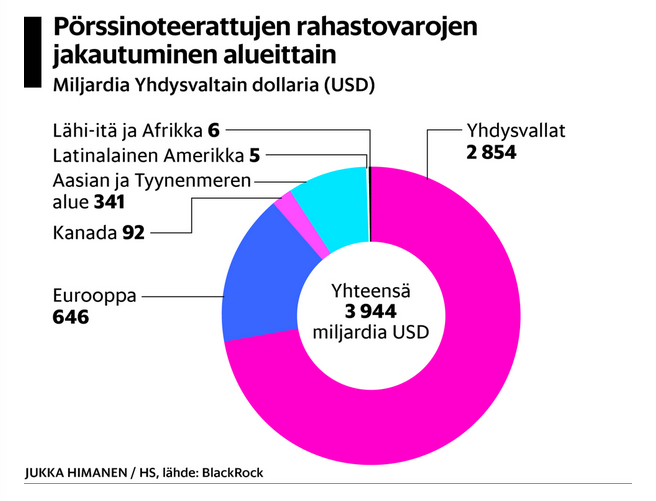

Koska markkinat polkevat paikallaan eikä investointeja kannata ostovoiman puutteesta johtuen tehdä, raha yrittää väkisin löytää edes jotain uskottavaa sijoituskohdetta.

Kaikki keskuspankit ovat epätoivoisesti taikoneet ”tyhjästä” 12 biljoonaa euroa saadakseen 10 vuotta koomassa ollutta taloutta takaisin kasvuun. Rahat ovat pankkien ohjauksessa, mutta menneet pääosin pörssikeinotteluun ja pohjustamaan seuraavaa pörssikuplaa.

Financial Times-lehden kolumnisti John Kay on tutkinut Britannian pankkisektorin investointihaluja. Hänen mukaansa vain kolme (3!) prosenttia rahoitus-sektorin luottovarannoista menee investoinneiksi reaalitalouteen, 97 prosentilla hankitaan arvopapereita ja johdannaisia eikä investointeihin, kuten oli EKP:n tarkoitus.

Osakemarkkinoiden tähdeksi 2010-luvulla nousi Yhdysvallat. Erityisesti vuosikymmenen lopulla amerikkalaisten osakkeiden arvo kehittyi erinomaisesti.

Yhdysvaltojen osakkeiden yleistä tuottoa kuvaava S&P 500 -osakeindeksi on noussut 2010-luvulla noin 190 prosenttia. Kun mukaan lasketaan osingot, joita yhtiöt ovat maksaneet osakkeenomistajille, tuotto nousee 260 prosenttiin. Tuhannen dollarin sijoitus on siis muuttunut 3 600 dollariksi.

Oma lukunsa ovat Yhdysvalloista käsin maailmaa valloittaneet Faang-yhtiöt. Alkukirjaimiensa mukaan nimettyyn joukkoon kuuluvat Facebook, Amazon, Apple, Netflix ja Googlen omistava Alphabet. Teknologiaosakkeisiin painottunut Nasdaq-indexin kurssikäyrä on noussut perinteisiä kurssikäyriä nopeammin.

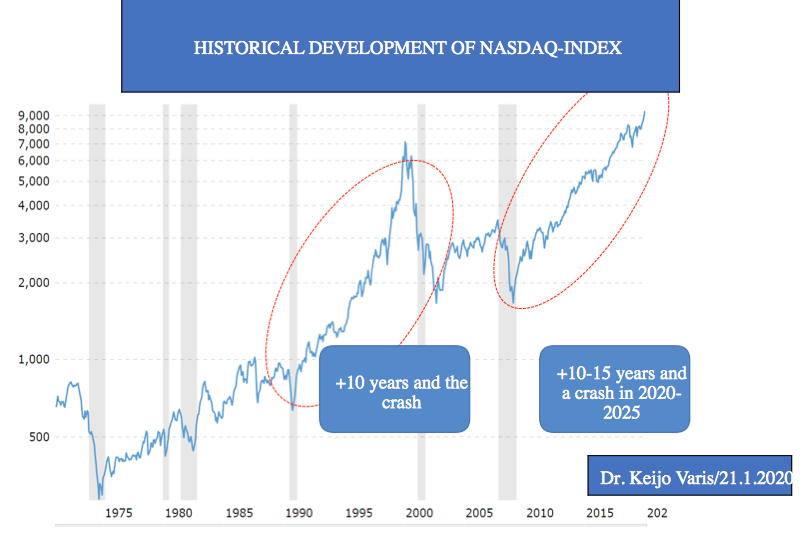

Nasdaqin kurssikäyrä ennakoi jo seuraavaa pörssiromahdusta.

Yhdysvaltojen vetämänä koko maailman osakemarkkinat menestyivät vuosikymmenellä hyvin. Maailman osakkeiden tuottoa kuvaavan MSCI-indeksin kokonaistuotto on ollut 216 prosenttia.

Faang-yhtiöiden kohdalla digitalisaatio on näyttänyt voimansa. Rikkaat ovat jo ottaneet poliitikoilta vallan. Sen todentaa taloustoimittajien Juha-Pekka Raesten ja Hannu Sokalan uutuuskirja ”Maailman 50 vaarallisinta yhtiötä”. Kirja toi ansiokkaasti esille digiyhtiöiden ottaneen poliitikoista ja demokratiasta niskalenkin, mutta siitä puuttui kokonaan digitalisaation negatiiviset vaikutukset työllisyyteen ja yhteiskunnan verotulojen hiipumiseen.

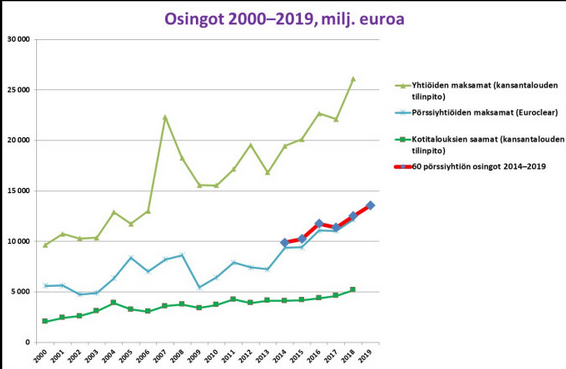

Vaikka Suomella ei Nokian kännykkätuotannon epäonnistumisen jälkeen ole ollut asiaa globaaleille digimarkkinoille, ei Suomenkaan pörssimarkkinoilla rikkailla ole ollut valittamista osingonjaon suhteen.

Digitalisaation tuottavuushyödyt ovat menneet vain rikkaille.

Tutkija Pertti Honkasen selvityksen mukaan pörssiyhtiöiden liikevoitosta valtaosa jaetaan osinkoina osakkeenomistajille. Vuonna 2018 osingonjakosuhde oli keskimäärin 61 prosenttia. Tuloslaskelmassa ilmoitettujen verojen osuus liikevoitosta on 17 prosenttia. On huomattava, että nämä eivät ole vain Suomeen maksettavia veroja, vaan kansainvälisten konsernien jopa useisiin maihin maksamia tai maksettavaksi tulevia veroja.

Tuloslaskelmaan merkityt verot eivät ole välttämättä todella maksettuja veroja, vaan ne voivat sisältää myös varauksia tulevien vuosien veroihin.

Suurimpia osingonjakajia ovat entiseen tapaan Nordea, Nokia, Sampo, Telia, Fortum ja Kone. Muutamat suurimmat yhtiöt kuten Sampo, Nordea ja Kone pyrkivät määrätietoisesti suurentamaan osinkoja vuosi vuodelta. Tätä kehitystä voi mm. Nordean ja Sammon kohdalla verrata joidenkin sosiaaliturvamenojen alenevaan tai paikalla polkevaan kehitykseen.

Vaikka yhtiöt jakavat huippuosinkoja, ne samanaikaisesti heittävät väkeä pihalle. Tieto-konserni, joka jakaa osinkoina koko kirjanpidollinen voittonsa, ilmoitti 700 henkilön vähentämissuunnitelmasta. Tieto on jakanut vuosittain tuloksestaan 90 – 100 prosenttia osinkoina ja sekin on korottanut osinkoa vuosittain.

Kokoomus ja Keskusta edesauttavat rikkaiden veronkiertoa.

Kansantalouden tilinpidon luvut vuodelta 2018 kertovat, että edellisenä vuotena suomalaisten yhtiöiden jakamat osingot kohosivat ennätystasolle, noin 26 miljardiin euroon. Myös pörssiyhtiöiden jakamat osingot kohosivat uuteen ennätykseen. Kotitalouksien saamat osinkotulot kohosivat ensimmäisen kerran yli 5 miljardiin euroon.

Honkasen käsittelemien 60 yhtiön palveluksessa oli viime vuonna lähes 570 000 henkilöä eri puolella maailmaa. Liikevoittojen suhde työvoimakuluihin oli noin 63 prosenttia.

Suurissa pääomavaltaisissa yrityksissä samoin kuin rahoitusalan yrityksissä voittojen suhde palkkoihin ylittää usein yli 100 prosenttia. Tällöin myös osinkoina voidaan maksaa enemmän kuin palkkoihin ja muihin työvoimakuluihin on käytetty. Tällaisia yhtiöitä ovat Citycon, Fiskars, eQ, Fortum, Neste, Orion, Raisio ja Sampo.

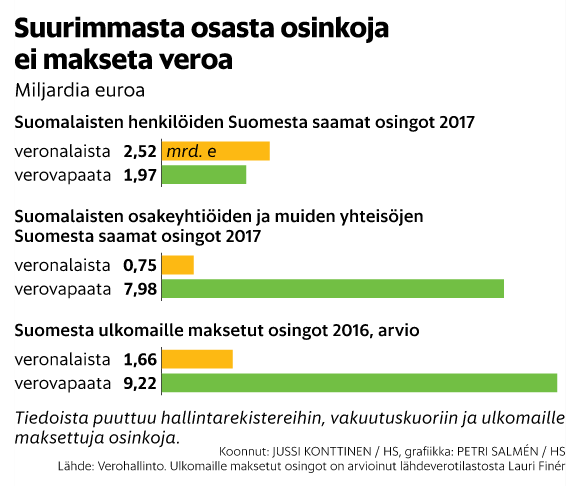

Ulkomaiset sijoittajat jotka omistavat puolet Suomen pörssin arvosta, eivät juuri kasvata yhteiskunnan verotuloja. Vuonna 2016 ulkomaisille yhteisöille maksettiin Suomesta osinkoja – muistakin kuin suorista pörssiomistuksista – 10,8 miljardilla eurolla. Niistä perittiin lähdeveroa noin 250 miljoonaa euroa, siis keskimäärin vaivaiset 2,3 prosenttia.

Pörssin osingoista maksetaan vain vähän veroja ja listaamattomista yrityksistä vielä vähemmän kertoo myös Finnwatchin julkaisema selvitys. Se kertoo, että osinkoverohuojennuksesta saatavat hyödyt jakautuvat epätasaisesti niin maantieteellisesti kuin tuloluokkien ja sukupuoliryhmien välillä. Listaamattomista yhtiöistä nostetaan huojennettuja osinkoja vuosittain yli 2 miljardia euroa, josta yli 1,5 miljardia on osingonsaajille verovapaata tuloa.

Suurituloisin kymmenys nostaa yli 74 prosenttia kaikista huojennetuista osingoista, mikä tarkoittaa tälle ryhmälle 1,1 miljardin euron verovapaita tuloja, sanoo Finnwatchin veroasiantuntija Saara Hietanen.

Nordea ”Polttaa riihikuivaa rahaa” ostamalla omia osakkeitaan jotta niiden arvo nousisi.

Yritykset tietysti tekevät niin kuin niiden johto ja omistajat haluavat. Joidenkin arvioiden mukaan yksi mies, Björn Wahlroos, olisi suomalaisten pörssiyhtiöiden poikkeuksellisen tyhjentämisinnon takana. Nordea jakaa osinkoja 60-70 prosenttia tuloksestaan ja ostaa omia osakkeita kurssien nostamiseksi. Juuri vuosi sitten se ehti laittaa 6 000 työntekijää pihalle digi-investointien seurauksena.

Tässä on käsitelty vain viimeaikaisia pörssissä tapahtuneita ilmiöitä. Ne eivät paljon muuta käsityksiäni pörssitoiminnan vastuullisuudesta, josta kirjoitin lähes parikymmentä vuotta sitten. Pieni historian kertaus otsikolla: ”Pörssidiilerit ovat ammattitaidottomia ja vastuuttomia puoskareita” seuraavasti:

(JULKAISTU: Talouselämä 16.8. 2002 Puheenvuoro-palstalla otsikolla: “Puoskarien maailma”, Suomenmaa 15.8. 2002, Forssa-lehti 18.8. 2002, Kansan Uutiset 24.9. 2002. Uusi Invalidi Nro 3 / 10 2002, Salon Seudun Sanomat 15.2. 2002 otsikolla: “Pörssidiilerit ovat vastuuttomia puoskareita”).

”Kun pörssikurssit olivat korkeimmillaan keväällä 2000, uusliberalistisimmat taloustieteilijät vakuuttelivat pörssin ja optioiden siunauksellisuutta. Näkyvin heistä oli Yhdysvalloissa MIT:n yliopistossa työskentelevä professori Bengt Holmström.

Hän hehkutti Helsingin Sanomien kokosivun otsikoiden voimalla: “Talouden muutos vaatii optioita. Resurssit pitää siirtää kasvaville aloille. Markkinat tekevät sen parhaiten”.

Informaatioteknologian pörssikurssien valtavasta noususta Holmströmillä oli vielä tuolloin vankka näkemys: “Markkinat ovat vahvimmillaan, kun etsitään uutta. Ne ovat seuloneet miljoonien ideoiden joukosta täysin odottamattomia helmiä, kuten Netscape, Amazon, ja muut internet-menestyjät. Markkinoiden magiikka on kokeilun ja seulonnan tarjoamassa kollektiivisessa viisaudessa”.

Holmströmiä ei tuolloin huolettanut ollenkaan se tosiasia, että keväällä 2000 Forbesin netti-indeksin mukaan 273 amerikkalaisen internet-osakkeen yhteenlaskettu arvo ylitti 1 000 miljardia dollaria. Se on valtava markkina-arvo firmoille, joiden yhteenlaskettu arvo oli vain joitain miljardeja.

Nyt kun it-alan pörssikurssit ovat romahtaneet kymmenenteen osaan tuolloin olleista arvoistaan ja teleyhtiöillä on velkaa yhteensä häkellyttävät tuhat miljardia euroa, Holmströmiä ei ole enää lennätetty Yhdysvalloista luennoitsijaksi Teollisuuden Työnantajien järjestämiin tilaisuuksiin, kuten tuolloin. Hänen asiantuntemustaan tarvittiin tuolloin myös Nokian johtokuntaan perustelemaan Nokian johdolle jättimäisiä optioita sekä rikkaitten rikastumisen siunauksellisuutta koko kansakunnalle.

Nyt kun Yhdysvaltain historian suurimmassa, tietoliikenneyhtiö Worldcomin konkurssissa, yhtiön kurssi on pudonnut 62 dollarista yhdeksään senttiin, markkinoiden magiikka on ilmeisesti osoittanut kollektiivisen viisautensa. Samoin sen, miten optiot yhdistettynä johdon ahneuteen johtavat kirjanpitohuijauksiin ja keinotekoiseen pörssikurssien manipulointiin.

Pörssikurssien nousut ja laskut ovat, professori Bengt Holmströmin vastakkaisista väitteistä huolimatta, täydellistä alkemiaa. Silti erilaiset pörssidiilerit ja sijoitusasiantuntijat antavat naama peruslukemilla “asiantuntijalausuntoja” medialle jokaisen kurssinousun ja -laskun jälkeen. Lausuntojen perusteella poliittiset päättäjät yrittävät sitten tehdä vastuullisia päätöksiä.

Pörssikeinottelun maksajaksi laitetaan aina veronmaksajat vaikka heidän ostovoiman heikentyminen tuhoaa samalla markkinat.

Vastuukysymys ja ammattitaito ovat aika vekkuli asia myös kovapalkkaisten sijoitusasiantuntijoiden kohdalla. 90-luvun alkupuolella television A-Studion toimittajat tekivät oman sijoitussalkkunsa. Parin vuoden kuluttua he vertasivat salkkunsa tuottoa yli kahteenkymmeneen ns. “ammattimaisten” sijoitusyhtiöiden salkkujen tuottoon. Toimittajien salkun tuotto oli toiseksi paras kaikista.

Toimituksen salkun osakkeet oli valittu siten, että toimituksen takaseinälle oli laitettu sekaisin paperilappusia, joissa oli suomalaisten pörssiyhtiöiden nimiä. Jokainen toimittaja vuorollaan heitti tikan, ja se yhtiö johon tikka osui, valittiin salkkuun.

Näiden “sijoitusasiantuntijoiden” vastuullisuudesta on professori Robert J. Schiller Yalen yliopistosta on todennut, että sijoitusasiantuntijat Yhdysvalloissa antavat 99 prosentissa ostosuosituksia, koska se lisää heidän liiketoimintaansa. Riippumatta siitä, onko pörssissä nousu- vai laskusuhdanne. Jokaisesta asiakkaan toimeksiannosta kun sujahtaa provisio omaan taskuun.

Samanlaisista tuloksista kertoi hiljattain Wall Street Journal-lehti, joka kertoi amerikkalaisen tulosennusteita keräävän amerikkalaisen Thomson Financial IBES -yhtiön selvityksestä. Vain kaksi prosenttia amerikkalaisanalyytikoista antoi vuonna 2000 jollekin osakkeelle myyntisuosituksen, vaikka maailman osakekurssit viipottivat alaspäin.

Vastaavasti 40 prosenttia analyytikkojen arvioista oli ostosuosituksia ja 31 prosenttia vahvoja ostosuosituksia. Wall Streetin analyytikoissa asuu pieni optimisti, sillä analyytikkojen mukaan enemmistö osakkeista on keskimääräistä parempia sijoituskohteita.

Myy-suosituksen välttelemiselle on Wall Street Journalin mukaan selvä syy. Myyntikehotus närästää sellaisen kohteeksi joutunutta yhtiötä eli investointipankin suurasiakasta, analyytikkojen kollegoita ja osaketta omistavaa sijoittajaa. Ei sovi ärsyttää asiakasta. Pidä-suositus onkin huomattavasti myy-kehoitusta suositumpi, ja toisaalta moni ammattilainen tulkitsee sen myyntikehotukseksi.

Tällä tunnin tai päivän väliajoin tapahtuvalla osto- ja myyntikarusellilla sekä odotusarvojen lottopelillä he ovat irrottaneet pörssin täysin reaalimaailmasta. Kaikki on yhtä vastuutonta vuoristorataa, ja pörssin uhkapeli on demokraattisesti valittujen poliitikkojen vaikutusmahdollisuuksien ulkopuolella. Uhkapelin maksumieheksi joutuvat äkisti fuusioissa ja konkursseissa työttömiksi jäävä miljoona-armeija.

Piensijoittaja Liisa Majuri Tampereelta on toppuutellut hervotonta pörssi-indeksien vahtimista. “Ne ovat henkimaailman hommaa, vaikka synnyttävätkin kaikenlaisia joukkoreaktioita”. Majuri näkee päivittäin, miten osa ihmisistä reagoi myymällä ja ostamalla tunnin välein. Hänestä ainoa järkevä toimintatapa on rauhoittua.

Kriisit (kuten nyt Korona) heikentävät vain tavallisen kansalaisen kulutuskykyä mutta rikkaat ostelevat edelleen Porscheja.

Maailmassa tehdään valuuttakauppoja noin 1 500-2 000 miljardilla dollarilla päivittäin. Niistä 80 prosenttia on alle viikon sijoituksia. Siis valtaosa sijoituksista on siis pelkkää lyhytaikaista moraalitonta uhkapeliä, jolla ei ole mitään tekemistä työpaikkoja lisäävän pitkäaikaisen sijoitus- ja investointitoiminnan kanssa. Kauppa ei hiljene edes pörssikurssien laskiessa.

Tämä pörssin moraaliton uhkapeli on tehnyt siitä vuoristoradan, jolla ei ole mitään tekemistä yritysten arvon ja tuotannon kanssa. Esimerkiksi Helsingin Hexin indeksiluku oli korkeimmillaan 18 277 pistettä maaliskuussa 2000. Vuoden kuluttua pistemäärä oli enää 5 314 eli arvo oli enää vajaa kolmasosa.

IT-alan amerikkalaisen Nasdaqin (NDX) pistemäärät vastaavina ajankohtina olivat 4 691 ja 870 eli pörssi laski enemmän kuin viidesosaan. Sama kehitys oli myös Euroopassa. Pariisissa (CAC) pörssin pisteet olivat 8 545 ja 1 103 eli pörssi laski melkein kahdeksanteen osaansa. Sen jälkeen lasku on vaan jatkunut. Hexin avo on enää neljäsosa huipustaan.

Pääasiassa tämä ns. pörssianalyytikkojen joukko on nuoria, itsetietoisia, liituraitapukuisia finninaamoja, joilta puuttuu kaikki laajempi kansantaloudellinen ja yhteiskunnallinen ymmärrys. He pelaavat toisten rahoilla ja romahduksen koittaessa he levittelevät vain käsiään.

On heidän joukossaan sentään yksi selkärankainen yksilö. Ruotsalaisen Hagströmer & Qviberg -pankkiiriliikkeen pääanalyytikko Odd Bolin pyysi äskettäin asiakkailtaan anteeksi huonoja sijoitussuosituksia. Dagens Industri -lehden mukaan pankkiiriliikkeen asiakkaat saivat juuri ennen vuodenvaihdetta anteeksipyynnön sähköpostin välityksellä.

“Asiakkaana olet varmasti huomannut, että olemme erehtyneet monissa teknologiayhtiöitä koskevissa suosituksissamme vuoden 2000 aikana”, anteeksipyyntö alkaa.

Bolin selittää kirjeessä, että pankkiiriliikkeen analyytikot eivät täysin ymmärtäneet tekno-osakkeiden nopean nousun aikaansaaneita tekijöitä. Paljon rahaa virtasi tekno-osakkeisiin, kun liikkeellä oli vähän osakkeita, nousivat kurssit kestämättömälle tasolle. – Lopulta aloimme uskoa, että nousurallin aikana muodostuneet osakkeiden odotusarvot olivat realistisia.

Finanssiriisin jälkeinen pörssin pitkä nousukausi ennakoi tulevaa pörssiromahdusta.

Onpa tähän uhkapelin järjettömyyteen etsitty jotain järjellistä selitystäkin.

Pörssikeinottelun huikeaan 90-luvun nousukierteeseen on löytynyt Yhdysvalloissa selitys. Amerikkalaisen psykiatrian professorin Randolph M. Nessen mukaan pörssiin pumpataan vauhtia mielialalääkkeillä ja onnellisuuspillereillä.

Mielialalääkkeiden käyttö nostaa pörssikursseja, koska lääkkeet vähentävät sijoittajien pelon ja surun tunnetta. Osa pillerien popsijoista lakkaa välittämästä vaaroista. Heistä tuntuu hyvältä ottaa riskejä.

Professori epäilee, että joka neljäs sijoittaja nappailee mielialalääkkeitä – niitähän käyttävät Yhdysvalloissa erityisesti varakkaat, stressaantuneet kaupunkilaiset, jollaisia suuri osa sijoittajista on.

Nyt nämä pörssianalyytikot ja -välittäjät ovat sotkeutumassa omiin lääkkeisiinsä. Hehän hääräävät useimpien fuusioiden ja yrityskauppojen takana. Pörssitoimintakin on kansainvälisesti teknologian johdosta keskittymässä ja yhä useammalta pörssivälittäjältä on katoamassa työpaikka.

Suurin mullistus tapahtui syyskuussa 2000, kun Amsterdamin, Pariisin ja Brysselin pörssit fuusioituivat Euronextiksi. Vielä kaksi vuotta sitten Suomessa pörssivälittäjien kärkisijoja pitivät suomalaiset Merita Pankkiiriliike, Evli ja Alfred Berg ja niiden osuus kaupasta lähenteli 50 prosenttia. Nyt niiden osuus on enää vain 15 prosenttia.

Kansainväliset etävälittäjät naputtelevat tietokoneiden avulla yli puolet toimeksiannoista muualta kuin Suomesta. Vaikka suomalaiset “pörssiasiantuntijat” saavat kenkää, se ei paljon lohduta, koska heidän tilalleen tulee yhtä ammattitaidottomia ja vastuuttomia kansainvälisiä finninaamoja.

Huvittavinta näiden sijoittajanerojen toiminnassa on se, että ensin he suitsuttavat näiden it- ja teleyhtiöiden puolesta. Sitten he joutuvat näiden hehkuttamiensa yhtiöiden kehittämien informaatiotuotteiden ja -palvelujen seurauksena itse työttömiksi!”

Pörssiosakkeiden robottikaupan ja etäkaupan seurauksena työpaikat häviävät sieltä kuten teollisuudestakin.

Tällainen pieni historian kertaus kertonee jotakin taloustieteilijöiden ns. ”ammattitaidosta”. Suomen ainoa talousnobelistikin erehtyi pahan kerran.

Pörssi on pääomien vapaan liikkuvuuden avulla mahdollistanut valtaisan yhtiöitten keskittymisen ja rikkaitten pidäkkeettömän rikastumisen. Digiyhtiöt ovat nyt ajurin paikalla.

Ensimmäinen perinteistä teollisuutta edustava yritys, yhdysvaltalainen öljy-yhtiö Exxon Mobil löytyy vasta sijalta kymmenen. Sadasta arvokkaimmasta yrityksestä 54 sijaitsee Yhdysvalloissa. Kiina on seuraavaksi tärkein arvokkaimpien suuryritysten kotipaikka. Eurooppa on jo jälkijunassa.

Nyt eivät ainoastaan Hedge-rahastot vaan myös jotkut pankit ole keskittyneet rahoitusmaailman uhkapeliin. Sveitsi rikastuu painamalla miljardeittain rahaa ja sijoittamalla sitä osakkeisiin – Miten se on mahdollista? Sveitsin keskuspankki ostaa markkinoilta isoja määriä velkakirjoja ja osakkeita. Ostoksiaan se rahoittaa itse painamallaan valuutalla.

Sveitsin keskuspankin suuret omistukset ulkomaisista yhtiöistä ovat nostaneet keskustelua siitä, onko rikas alppimaa kehittänyt itselleen ikuisen vaurastumisen lähteen.

Tänä vuonna Schweizerische Nationalbank eli SNB on ostanut kiihtyvään tahtiin ulkomaisia velkakirjoja ja osakkeita. Nyt se omistaa esimerkiksi noin seitsemän miljardin euron arvosta maailman arvokkainta yhtiötä Applea. SNB on korkealla myös suomalaisten pörssiyhtiöiden suurimpien omistajien listoilla.

Painamalla virtuaalirahaa pankit ostavat reaalimaailmaa omistuksiinsa.

Saamansa ulkomaisen valuutan keskuspankki on sitten sijoittanut velkakirjoihin ja osakkeisiin. ”Se, mitä he ovat tehneet ulkomaiselle valuutalle, poikkeaa muiden maiden keskuspankeista. Tyypillisesti valuutta sijoitetaan johonkin turvalliseen, kuten valtionlainoihin. Sveitsi on tästä poikennut”, sanoo Nordean pääanalyytikko Jan von Gerich.

Sveitsi on saanut strategiastaan arvostelua. Arvostelijoiden mukaan osakemarkkinat vääristyvät, jos niillä häärii toimija, joka voi ostaa osakkeita ”itse painamallaan rahalla”. Muut pankit joutuvat operoimaan Keskuspankkien painamalla rahalla.

Sveitsin keskuspankin potti on periaatteessa velkaa. Kun keskuspankki heikentää valuuttaoperaatioissa valuuttaansa, se ottaa tavallaan lainaa kansalaisiltaan. Tällaisella ”lainalla” hankittuja ulkomaisen valuutan määräisiä sijoituskohteita ei voi pitää varsinaisena varallisuutena.

Toisin on keskuspankin sijoitusten tuottojen laita. Ne ovat oikeaa rahaa, jota Sveitsi voi käyttää kansalaistensa hyvinvointiin. Viime aikoina tuottoja on kertynyt hyvin. Keväällä 2020 keskuspankki kaksinkertaisti Sveitsin valtiolle ja kantoneille maksamansa tuotto-osuudet neljään miljardiin frangiin eli noin 3,7 miljardiin euroon.

Von Gerich näkee Sveitsin strategiassa riskejä. ”Rumasti voisi sanoa, että Sveitsin keskuspankki toimii kuin suuri Hedge-rahasto”, von Gerich toteaa. ”Velkarahalla he sijoittavat ja ottavat vielä valuuttariskin siihen päälle. Voi miettiä, miten monelle tällaiselle toimijalle kävi finanssikriisin aikaan.

”Suomalaisetkin yritykset” joutuvat vähitellen rikkaitten ja lopulta pankkien omistukseen.

Sveitsin keskuspankki on toki erilainen toimija, eikä likviditeetti lopu heillä kesken”. Sveitsin keskuspankki on periaatteessa yksityinen. Se on listattu pörssiin, ja sillä on julkisen sektorin lisäksi yksityisiä omistajia.

Pörssi ja Pankit ovat tällä hetkellä tilanteessa, että poliittisilla päättäjillä ei ole kontrollia ja käsitystä niiden toiminnasta. Niiden taseet paisuvat kuin pullataikina kuvitteellisella bittirahalla, jota veromaksajat yrittävät pitää pystyssä kasvavan velkarahan avulla.

Velkasummat (valtiot, yritykset, kuluttajat) ovat niin valtavia, että on aivan varmaa, että reaalimaailman tulevilla tuotoilla niitä ei kyetä maksamaan. Tarvitaan joko hyperinflaatiota tai massiivista velkojen anteeksiantoa jota sijoittajat eivät taatusti tule ottamaan vapaaehtoisesti kontolleen.

Kukaan ekonomisti ei osaa kertoa, mitä sitten tapahtuu, kun sijoittajien luottamus loppuu ja he eivät tiedä, mihin enää rahansa uskottavasti sijoittaisivat. Varma romahdus on odotettavissa. Velka on veli otettaessa mutta veljenpoika maksettaessa.

Yhteiskunnan rahoilla tuetut startup -yritykset menevät heti ulkomaisten jättiyhtiöiden omistukseen.

Mitä pörssisijoittamiselle pitäisi sitten tehdä? Kirjoitin siitä 15 vuotta sitten kirjassani: ”Ahneuden aika – kuinka pääoman ahneus tekee teknologian avulla ihmisen tarpeettomaksi” (VS-Kustannus 2006) seuraavasti: ”Pörssikaupalle pitäisi asettaa tuntuvat hidasteet eli leimaverot. Veroa ajaa voimakkaasti Attac-järjestö jonka näkyvänä hahmona on ollut kansantaloustieteen dosentti Jan Otto Andersson. Tobinin verossa jokaisen pörssikaupan yhteydessä peritään 0,1-1 prosentin transaktiovero.

Se tulisi toteuttaa maailmanlaajuisena, ensin se voitaisiin ottaa käyttöön EU:n piirissä ja sitten painostaa USA ja Japani samaan ruotuun uhkaamalla tuontitulleilla tai vapaakaupan purkamisella.

Mielestäni Tobinin-vero pitäisi ottaa käyttöön, mutta kuitenkin hieman kovennettuna versiona. Mitä lyhytaikaisempi ”sijoitus” eli osakkeen hallussapito, sitä kovempi leimavero, esimerkiksi alle vuoden sijoituksesta 5 prosentin leimavero.

Sijoituksen pidentyessä prosentti alenisi portaittain prosentti vuodessa, viiden vuoden jälkeen se jatkuisi prosentin transaktiona. Silloin sijoitustoiminta palaisi pitkäjänteiseksi investointitoiminnaksi, kuten se oli ennen.

Sijoitustoiminta on nyt muuttunut yhä lyhytjänteisemmäksi nopeitten voittojen metsästykseksi. Spekulanttien keskimääräinen sijoitusaika on enää noin kaksi viikkoa! Se on saanut suhdannevaihtelut yhä jyrkemmiksi, yhä nopeimmiksi ja kaiken poliittisen kontrollin ulkopuolelle. (…).

Keskuspankkien 12 biljoonan ”rahantaikomisen” seurauksena niiden taseet (velka) ovat kasvaneet huikeiksi ja viime kädessä veronmaksajien riskeiksi.

Veroparatiisit ja postilaatikkofirmat on globaalisti kriminalisoitava. EU:n on tarvittaessa pantava nämä verokeitaat kauppasaartoon ja tietoliikenneyhteydet niihin pitää katkaista.

Verottajalle pitäisi antaa oikeus puuttua pankkisalaisuuteen. Myös ulkomailla olevat salaiset pankkitilit olisi kriminalisoitava. Pörssissä olevat nimettömät hallintarekisterit olisi lopetettava ja estettävä niiden avulla tapahtuva veronkierto. Samoin veronkierrossa avustavat asianajajat ja tilitoimistot on asetettava yhtäläiseen oikeudelliseen vastuuseen kuin asiakkaansa” (s. 643).

Lisäksi shorttaus pitää ehdottomasti kieltää. Näin palattaisiiin pörssin alkuperäiseen tarkoitukseen ja vastuulliseen sijoitustoimintaan. Kummallista, että poliitikot eivät vieläkään ole puuttuneet asiaan.

PS. Tämän kirjoituksen järjestysnumero on 83. Jos haluat perehtyä kaikkiin KU:n kirjoituksiini, ne löytyvät blogini etusivulta (viimeisimmät aivan alusta ja loput etusivun lopusta).